美元在对冲基金中的地位和影响

美元的全球储备货币地位

作为全球储备货币,美元在对冲基金行业中扮演着重要的角色。全球各国央行持有大量美元以用于国际贸易结算和外汇储备。这使得美元成为对冲基金在进行投资和交易时的首选货币。对冲基金通常会将资金以美元形式进行投资,并使用美元进行交易和风险管理。

美元的影响因素

宏观经济因素

美元的汇率受到多种宏观经济因素的影响。例如,美国的经济增长、通胀水平、货币政策以及政治和地缘政治因素都会对美元产生影响。对冲基金会根据这些因素对美元的走势进行分析和预测,并根据其判断调整投资组合。

利率政策

由于美国利率对全球金融市场具有重要影响,对冲基金也会特别关注美国的货币政策。美联储的加息或降息举措会导致美元汇率的波动。对冲基金会根据美联储的动向和美元的预期走势来进行投资决策。

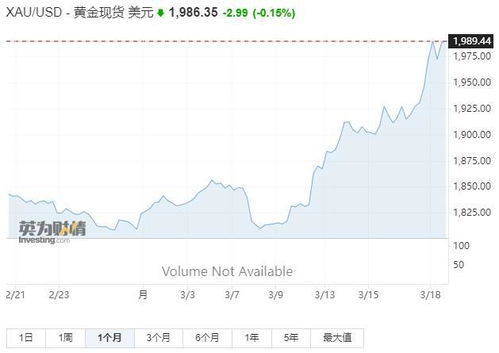

贸易政策和地缘政治局势

贸易政策紧张和地缘政治局势也会对美元产生重大影响。例如,美国与其他国家的贸易争端、国际关系紧张等事件会引发市场的不稳定性,进而影响美元汇率。对冲基金会根据这些事件对全球金融市场和美元的影响进行预测和调整投资策略。

对冲基金如何利用美元

投资组合多元化

对冲基金通常会通过投资多种资产类别来实现对冲和追求收益的目标。其中一种常见的做法是投资不同货币的资产。由于美元是主要的全球储备货币,对冲基金会选择以美元计价的资产进行投资,例如美国股票、债券、商品等。

使用衍生品工具

对冲基金在进行投资和风险管理时经常使用衍生品工具,如期货、期权和外汇交易等。这些工具可用于对冲货币风险和利用汇率波动获得投资回报。对冲基金可以通过以美元为基础的衍生品合约来进行美元相关的交易和套利机会。

操作外汇市场

对冲基金还可以通过在外汇市场进行交易来利用美元。例如,通过买入或卖出美元与其他货币的兑换率,对冲基金可以获得汇率波动带来的利润。对冲基金会利用技术分析和基本分析等方法来预测汇率走势,并根据其判断调整交易策略。

美元对冲基金的风险和挑战

汇率波动风险

美元的汇率波动是对冲基金面临的主要风险之一。汇率的波动性可能导致对冲基金的投资组合价值波动。对冲基金需要通过有效的风险管理和对汇率波动的准确预测来降低风险,并保障投资组合的价值。

宏观经济变化风险

对冲基金的投资决策不仅受到美元汇率波动的影响,还受到宏观经济变化的风险。例如,全球经济增长放缓、通货紧缩和金融市场不稳定等因素都可能对对冲基金的投资回报和风险管理产生影响。

政策和监管风险

政策和监管环境的变化也可能对对冲基金的运作和投资策略产生重大影响。例如,政府的货币政策变化、金融市场监管规定的调整和对冲基金业务的限制等都可能对对冲基金产生风险和挑战。

总结

美元在对冲基金中的地位不可忽视,它作为全球储备货币为对冲基金提供了广泛的投资机会和交易便利。对冲基金利用美元进行投资和交易,并根据美元的走势和其他因素进行投资决策。然而,美元的汇率波动和宏观经济变化等因素带来了风险和挑战,对冲基金需要通过有效的风险管理和对市场环境的准确判断来应对这些风险。