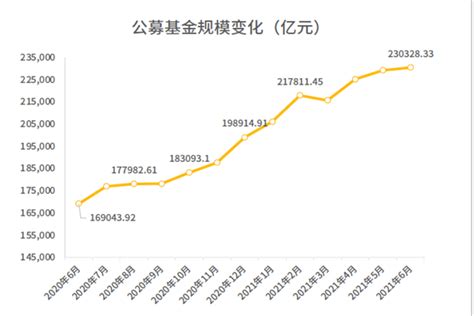

公募基金规模下限

公募基金规模低于5亿的影响与建议

公募基金是指向公众募集资金,用于购买证券等金融资产,并由专业的基金管理人进行资产管理和投资运作的开放式基金。公募基金规模一直被认为是衡量基金公司实力和市场竞争力的重要指标之一。对于规模低于5亿的公募基金,可能面临一些挑战和问题,下面将对其影响进行解析,并提出相应的建议。

影响一:运营成本相对较高

对于公募基金来说,规模越大,运营成本相对越低,因为固定成本可以分摊到更多的资产上。公募基金管理人需要支付给基金托管人、证券交易所交易费用、监管费用等各种费用。当基金规模较小时,这些费用占比相对较大,净值增长率受到一定的压力。

建议一:寻求合作与整合

规模较小的公募基金可以积极寻求合作与整合,通过与其他基金公司合作,共同管理资产,减少运营成本。合作可以包括共同发起新基金、合并既有基金等方式,通过实现资源的整合与优势的互补,提升市场竞争力。

影响二:投资能力受限

规模较小的公募基金可能意味着投资能力受到限制。较小的规模意味着相对较少的可投资资金,这将对基金经理的投资策略和灵活性带来一定的限制。投资能力受限可能导致基金业绩的不稳定,难以取得持续的优秀回报。

建议二:精选投资策略与领域

对于规模较小的公募基金,建议基金管理人采用精选的投资策略与领域,有针对性地选择优质的投资标的。通过深入研究和选股能力的提升,寻找具有高成长性、价值优势或潜力的投资机会,以实现超额收益,提升基金业绩。

影响三:投资者关注度较低

投资者往往更倾向于选择规模较大的公募基金进行投资,规模较小的公募基金由于知名度和影响力较低,可能无法吸引更多的投资者关注,从而导致资金规模的长期低迷。

建议三:提升品牌知名度和服务质量

公募基金管理人可以通过提升品牌知名度和服务质量来增加投资者的关注度。加强市场宣传和品牌推广,提供优质的客户服务,充分披露基金信息和业绩等,增强投资者的信心和认可。另外,积极参与公益活动,提升社会形象也是增加公众信任度的重要途径。

规模低于5亿的公募基金面临一些挑战和问题,但并非没有发展的机会。通过寻求合作与整合、精选投资策略与领域以及提升品牌知名度和服务质量,规模较小的公募基金仍然可以实现业务的稳定增长,并提升投资者的关注度和信任度。基金管理人需要持续努力,不断提升投资能力和专业水平,为投资者创造长期稳健的回报。