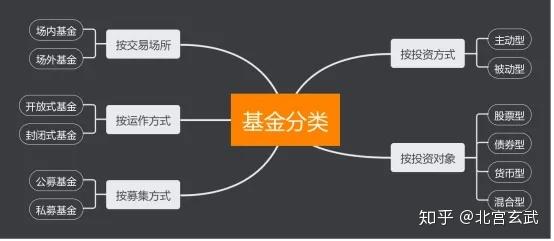

有哪些雪球期权的基金

期权基金概述

期权基金是一种专门从事期权交易的基金,旨在通过购买和出售期权合约来实现投资回报。期权基金通常由专业投资者管理,他们利用各种策略来寻求利润,并对市场波动进行有效管理。

常见的期权基金类型

1. 套利基金

定义

:利用市场上出现的价格差异,通过同时进行买入和卖出期权合约来实现风险套利的基金。

策略

:常见的套利策略包括跨期套利(同时买入和卖出不同到期日的期权)、跨商品套利(买入和卖出相关商品的期权)等。 2. 方向性基金

定义

:专注于市场方向性走势的基金,通过买入看涨期权或看跌期权来获利。

策略

:基金经理可能根据技术分析、基本面分析等方法,预测市场走势,并选择相应的期权合约进行交易。 3. 波动性基金

定义

:利用市场波动率变化来进行交易的基金,通过买入低波动率期权或卖出高波动率期权来获利。

策略

:常见的策略包括波动率套利(买入低波动率期权同时卖出高波动率期权)、波动率趋势交易等。 4. 市场中性基金

定义

:不受市场方向性走势影响的基金,通过组合不同期权合约来实现对冲,以获得稳定的回报。

策略

:如iron condor策略,同时买入和卖出不同行权价格和到期日的看涨期权和看跌期权,以获得收益。 5. 多策略基金

定义

:结合多种期权交易策略的基金,旨在通过多样化的投资组合来降低风险并提高回报。

策略

:包括套利、方向性、波动性等多种策略的组合,以适应不同市场环境。期权基金的优势

1.

杠杆效应

:期权具有较高的杠杆,可以通过少量资金控制更大价值的资产,从而放大收益。2.

灵活性

:期权基金可以采用多种策略,灵活应对不同市场情况,包括涨跌、波动等。3.

对冲风险

:期权可以用于对冲股票或其他资产组合的风险,帮助投资者降低整体风险。4.

多样化

:不同类型的期权基金可以满足不同投资者的需求,包括追求高收益、稳定回报或对冲风险等。风险与注意事项

1.

市场风险

:期权交易涉及市场波动和价格变化风险,可能导致投资损失。2.

流动性风险

:某些期权合约可能存在流动性不足的问题,可能导致买卖价差扩大或难以成交。3.

杠杆风险

:虽然期权具有较高杠杆,但也增加了投资损失的风险,投资者需谨慎使用。4.

市场预测风险

:期权交易需要准确的市场预测,错误的判断可能导致损失。

结论

期权基金作为一种专门从事期权交易的基金类型,为投资者提供了多样化的投资选择。投资者在选择期权基金时应仔细了解基金的投资策略、风险水平以及管理团队的专业能力,并根据自身风险偏好和投资目标进行选择和配置。投资者也应该注意期权交易的风险,并根据市场情况及时调整投资组合。

免责声明:本网站部分内容由用户自行上传,若侵犯了您的权益,请联系我们处理,谢谢!联系QQ:2760375052